毎月の支出を抑えて、限られた予算の中でやりくりする。

そんな生活をしている人の多くが抱えるのが「生活費を抑えたいけど、どうしたらいいかわからない」という悩みです。

特に物価が上がる一方で給料が増えない現代では、節約スキルは誰にとっても必要な“生きる力”とも言えるでしょう。

この記事では、「生活費を抑えるコツ」を一人暮らしと家族持ちの視点で10個厳選して紹介します。筆者自身も家族(妻と子ども)を養いながら、月10万円生活を目指して予算管理を徹底してきました。

その実体験をもとに、具体的で再現性の高い節約術をお伝えしていきます。

一人暮らしの生活費のリアル

総務省の家計調査によると、一人暮らしの生活費の平均はおおよそ月15.5万円程度(2024年時点)。都心部と地方で差はあるものの、月10万円でやりくりできるかは「住まいと固定費のコントロール」がカギになります。

筆者の住む北海道では、家賃相場が比較的安く、工夫次第で生活費10万円は現実的なラインです。

筆者は過去に妻と半同棲のような暮らしをしていたため、一人暮らしの完全な経験は少ないですが、地方での低コスト生活のリアルはよくわかっています。

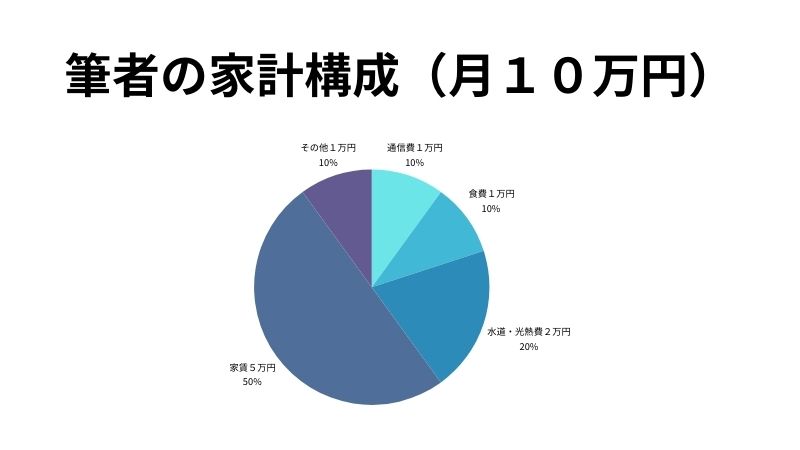

家賃5万円、水道光熱費2万円、食費1万円、通信費1万円、その他1万円──これは筆者が実際に運用している家計のベース構成です。

この枠内でやりくりできれば、生活費10万円生活も十分に可能です。

また、地方では自動車が必須となるケースも多いため、維持費の存在を忘れてはいけません。

筆者の場合は、車を所有せず自転車と徒歩で生活圏内を移動することで、月数万円の節約に成功しています。

一人暮らしの生活費を月10万円に抑えるコツ10選

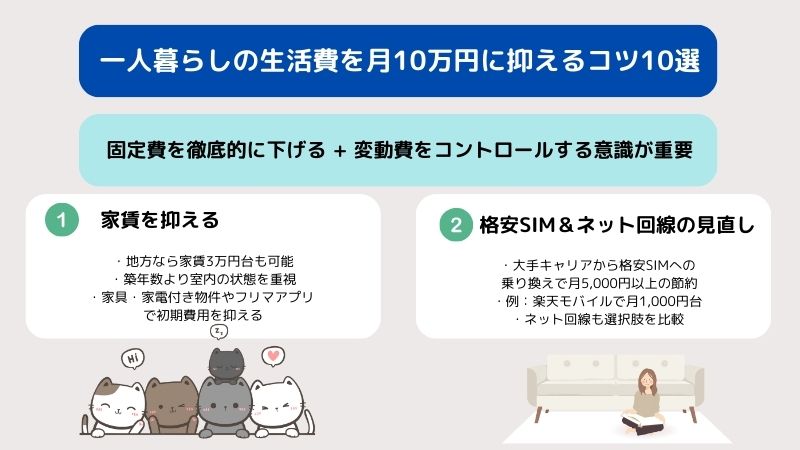

一人暮らしの生活費を10万円に抑えるためには、「固定費を徹底的に下げること」と「変動費をコントロールする意識」が欠かせません。

筆者自身も、夫婦+子どもという世帯での予算管理経験を活かして、一人暮らし向けにも応用できる節約術を以下にまとめました。

1. 家賃を抑える

地方での生活であれば、家賃3万円台の物件も現実的です。

築年数が古かったり、駅から遠かったりしても、広さや静かさを優先するなら十分に選択肢があります。

筆者の体験としても、「築年数よりも室内の状態」を重視することで、安くて快適な物件に住めた経験があります。

家具・家電付き物件を選ぶ、もしくはフリマアプリで格安で揃えることで、初期費用も抑えられます。

✅ 家賃別・物件条件とポイント表(例)

| 家賃帯(月額) | 物件タイプ・特徴 | メリット | デメリット・注意点 |

|---|---|---|---|

| 2〜3万円 | 古アパート、木造、駅遠め | 初期費用が安く、広さ確保も可能 | 冬寒い/防音弱い/設備が古い |

| 3〜4万円 | 築20年以上の1R・1K、2階建など | 家賃と利便性のバランスが良い | 水回り設備は要チェック |

| 4〜5万円 | 鉄骨造、駅徒歩10分圏内、家電付きも | 通勤通学しやすく、快適性もアップ | 競争率が高いエリアは早めに埋まる |

| 5万円以上 | 築浅マンション、設備充実、駅近 | 防犯・快適性◎、設備も整っている | 地方だと贅沢なライン、FIRE目指す人には割高 |

筆者は3〜4万円帯で満足度高い物件を選べました。

2. 格安SIM&ネット回線の見直し

通信費は、最も見直しやすく即効性のある項目です。

大手キャリアを使っている場合、格安SIMに変えるだけで月5,000円以上安くなるケースも。

例えば筆者は「楽天モバイル」を活用し、1人で月1,000円台、家族全体でも月2,000円〜3,000円の通信費で済ませています。

ネット回線も、マンションタイプやホームルーターなど選択肢を比較しましょう。

✅ 通信費を見直すための具体的ステップ

- 大手キャリア→格安SIMへ乗り換えを検討

例:楽天モバイル、LINEMO、IIJmio、povoなど

→ 月5,000円→1,000円台に節約できることも - SIMフリースマホを使うと選択肢が広がる

→ 契約の縛りがなく、自由にプランを変更可能 - インターネット回線も用途に合わせて選ぶ

→ 自宅で動画・リモートワーク中心なら光回線

→ 一人暮らし&ライトユーザーならホームルーターやWiMAXも◎ - スマホとネットをセットにして割引を活用

→ 楽天モバイルやドコモ光セット割などもチェック - 余分なオプション(月額保証や通話定額)を外す

→ 不要な契約を外すだけで月数百円〜1,000円の節約

✅ 格安SIM比較表(例)

| サービス名 | 月額料金(税込) | 特徴 | 向いている人 |

|---|---|---|---|

| 楽天モバイル | 1,078円(3GBまで) | データ無制限/Rakuten Linkで通話無料 | コスパ重視/楽天経済圏の人 |

| LINEMO | 990円(3GB) | LINEギガノーカウント/契約縛りなし | SNS中心のライトユーザー |

| IIJmio | 850円(2GB〜) | データ追加が安い/複数回線向き | 家族でまとめて使いたい人 |

| povo | 0円〜(使う分だけ課金) | 使わない月は0円/自由度が高い | とにかく安く抑えたい人 |

| mineo | 1,320円(5GB) | パケットシェア機能が充実 | データ繰り越し重視/節約型の人 |

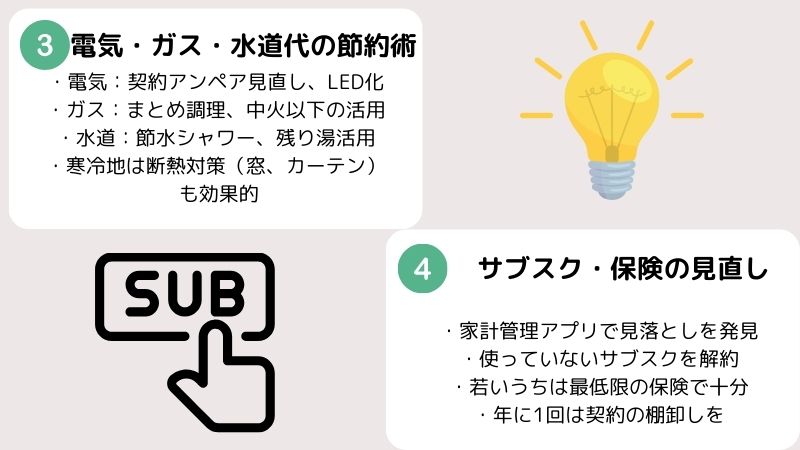

3. 電気・ガス・水道代の節約術

節電・節水はコツコツ型の節約ですが、長い目で見ると大きな差になります。

以下は筆者が実践している具体例です:

- 電気代:契約アンペアを下げる/LED化/電源タップで待機電力カット

- ガス代:まとめ調理/中火以下の活用/鍋で保温調理

- 水道代:節水シャワーヘッド/残り湯の洗濯活用/小レバー使用

北海道のような寒冷地では、断熱対策(窓にプチプチ断熱材・厚手カーテン)なども有効です。

4. サブスク・保険の見直し

筆者はマネーフォワードMEを使って家計を管理する中で、毎月3,000円引き落とされていた使っていない動画サブスクを発見・解約しました。

保険も同様で、若いうちは最低限の補償で十分な場合が多いです。

「何となく契約したまま」のものは、年に1回必ず棚卸ししましょう。

5. 自炊で食費を3万円以内に

自炊が節約の王道とはいえ、無理をすると長続きしません。

筆者は一度、食費を節約しすぎて家族に不満を持たれた経験から「安くてもしっかり食べる」方向に切り替えました。

- 業務スーパーでのまとめ買い

- 下味冷凍&作り置き

- ご飯・汁物・おかず1品の満足定食構成

これだけで、月1万〜2万円台に抑えることも可能です。

6. 不要な持ち物を処分して買い物を減らす

「部屋を整理すると無駄遣いが減る」は本当です。

筆者はメルカリで不用品を売却して月に2万円の臨時収入を得たことがあり、その後は「あるものを使い切る」意識が強くなりました。

結果的に

あ、これ持ってたわ

という重複購入も減りました。

7. コンビニを避ける&お金を使わない日を作る

筆者は「週1ノーマネーデー」を設定し、特にコンビニには近づかないようにしています。

1回の買い物は少額でも、月で見ると5,000円以上の出費になっていたケースもありました。

冷蔵庫の中身を確認して、あるもので献立を組むクセがつけば、買い物の頻度も激減します。

8. 趣味・交際費は“お金のかからない”方法を選ぶ

筆者の趣味は、最近では「家族と公園で遊ぶ」「無料のYouTubeコンテンツを楽しむ」など、ゼロ円〜数百円でできることが中心です。

高価な趣味も魅力的ですが、生活に余裕がある時期まで“我慢”することが精神的にも良いバランスになります。

9. 交通費を節約(自転車や徒歩移動)

北海道の冬場は厳しいですが、それ以外の季節は徒歩や自転車の活用がベスト。

筆者もかつて月1万円以上かかっていたガソリン代をゼロに近づけることができました。

もし車を使うなら、シェアカーや週末だけのレンタルなども選択肢に入れましょう。

10. 家計簿アプリで支出を見える化

マネーフォワードMEを使って「毎月の支出を見える化」したことで、筆者の家計は劇的に改善しました。

とくに良かったのは、「月に使っていい金額」と「実際に使った金額」の差を意識できるようになった点です。

家計簿は最初は“記録”が目的でいいのです。

やっていくうちに、自分なりの「管理スタイル」が見えてきます。

生活費10万円で暮らして感じた3つのメリット

1. 本気で働きすぎなくても生きていける

精神的余裕が生まれ、「生きるために働く」から「生活を楽しむために働く」へ意識が変わりました。フルタイムでがむしゃらに働かなくても、予算管理を徹底すれば意外と生きていける──これが筆者のリアルな体感です。

🧾 働き方別|生活スタイルと生活費の目安(例)

| 働き方・スタイル | 月収の目安 | 想定する生活費 | ライフスタイルの特徴 |

|---|---|---|---|

| フルタイム(正社員) | 20〜30万円 | 15〜25万円 | 安定収入/時間が少ない/社会保険完備 |

| パート・アルバイト | 8〜15万円 | 10〜15万円 | 時間にゆとり/最低限の生活が可能 |

| 副業メイン(ブログ・せどり等) | 5〜10万円 | 10万円 | 時間自由/収入不安定/節約と工夫が必要 |

| サイドFIRE(資産+副収入) | 5万円+配当など | 10〜15万円 | 働く自由あり/ストレス少/支出管理が重要 |

| 完全FIRE(資産のみ) | 0円(労働なし) | 8〜12万円 | 自由度◎/生活費が全て資産運用に依存/リスクも伴う |

2. お金が貯まりやすくなった

毎月の固定費を明確にし、予算内で生活する習慣が身についたことで、少額でもコツコツ貯金できるようになりました。

金融広報中央委員会の「家計の金融行動に関する世論調査(2023年)」によると、30代の貯蓄ゼロ世帯は約37.5%にのぼります。

節約ができるだけで、この層から抜け出せる可能性が高まるのです。

✅ ② お金が貯まりやすくなった → 「生活費別|年間貯金額シミュレーション(例)」

| 月の生活費 | 月収20万円の場合の貯金額 | 月収25万円の場合の貯金額 | 月収30万円の場合の貯金額 |

|---|---|---|---|

| 15万円 | 約5万円(年間60万円) | 約10万円(年間120万円) | 約15万円(年間180万円) |

| 12万円 | 約8万円(年間96万円) | 約13万円(年間156万円) | 約18万円(年間216万円) |

| 10万円 | 約10万円(年間120万円) | 約15万円(年間180万円) | 約20万円(年間240万円) |

3. 時間のゆとりができた

無駄遣いをしない=無駄な外出・買い物が減り、家族との時間や副業に充てる時間が増えました。

時間の使い方を「お金と同じように管理」する感覚を持てるようになり、自己成長や家庭の時間にゆとりを持てるようになりました。

✅ ③ 時間のゆとりができた → 「時間の使い方比較表(例)」

| ライフスタイル | 労働時間/日 | 通勤時間 | 自由時間 | 特徴 |

|---|---|---|---|---|

| フルタイム勤務 | 約8時間 | 約1〜2時間 | 少ない | 収入は安定/副業や家族との時間が取りにくい |

| パート・時短勤務 | 約4〜6時間 | 約0.5〜1時間 | 普通 | 時間に余裕あり/節約とバランスが大切 |

| サイドFIRE・副業中心 | 約2〜4時間 | ほぼなし | 多い | 時間が自由/スキルと収入源の複線化がカギ |

| 完全FIRE | 0時間 | なし | 最大 | 自由度◎/だが自律が必要&“目的”が問われる |

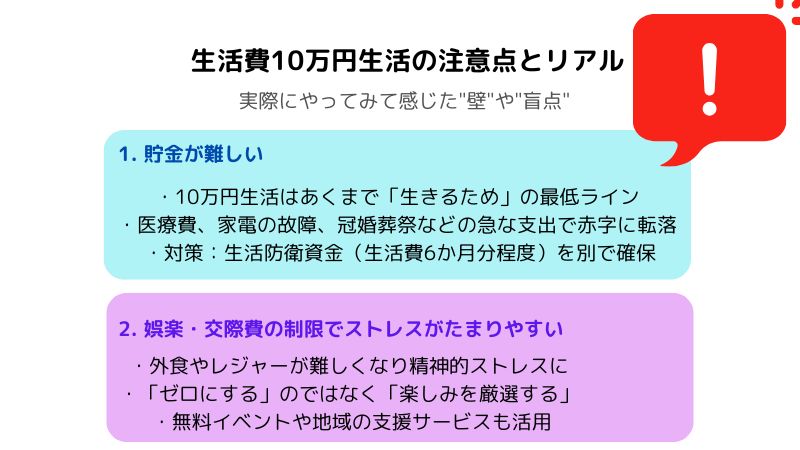

生活費10万円生活の注意点とリアル

生活費10万円生活にはもちろんメリットばかりではありません。実際にやってみて感じた“壁”や“盲点”を以下にまとめます。

1. 貯金が難しい

10万円生活はあくまで「生きるため」の最低ライン。

医療費、家電の故障、冠婚葬祭などの急な支出があると、簡単に赤字に転落します。

対策としては、生活防衛資金(生活費6か月分程度)を別で確保しておくことが重要です。

✅ 生活防衛資金の目安早見表(例)

| 月の生活費 | 必要な生活防衛資金(3ヶ月分) | 必要な生活防衛資金(6ヶ月分) | 必要な生活防衛資金(12ヶ月分) |

|---|---|---|---|

| 10万円 | 30万円 | 60万円 | 120万円 |

| 12万円 | 36万円 | 72万円 | 144万円 |

| 15万円 | 45万円 | 90万円 | 180万円 |

| 20万円 | 60万円 | 120万円 | 240万円 |

最低でも6ヶ月分、理想は12ヶ月分を目標に少しずつ積み立てておくと、突発的な出費にも動じずに暮らせます。

2. 娯楽・交際費の制限でストレスがたまりやすい

外食やレジャーが難しくなると、人によっては精神的なストレスに。

筆者は「ゼロにする」のではなく「楽しみを厳選する」ことを意識しました。

無料イベントや地域の支援サービスも活用しましょう。

✅ お金をかけない娯楽アイデアまとめ(例)

| 娯楽ジャンル | 費用 | 内容・おすすめポイント |

|---|---|---|

| YouTube・ポッドキャスト | 無料 | 学び・エンタメ両立/ジャンル豊富/一人時間に最適 |

| 公園・散歩・自然散策 | 0〜交通費程度 | 気分転換に◎/子どもとも楽しめる/季節の変化を感じられる |

| 読書・図書館 | 無料 | 図書館で新刊もOK/ジャンル豊富/知的欲求も満たせる |

| 自宅映画鑑賞(1本レンタル) | 100〜400円 | TSUTAYAや配信の単品レンタル/週末のお楽しみに最適 |

| 趣味系アプリ(パズル、語学など) | 基本無料〜課金 | 気分転換&学び/飽きにくく、短時間でもOK |

| フリマ・ポイント活動 | 無料+副収入 | 掘り出し物探し/収益化も期待できる/断捨離にも◎ |

| 無料イベント・市の催し | 交通費程度 | 地域の広報誌やSNSで情報チェック/子連れにも優しい |

“ゼロ円娯楽”でも、楽しみを見つければ心は豊かになる。

重要なのは“お金の量”より“楽しむ姿勢”。

3. 世帯人数が増えると難易度が上がる

夫婦+子ども1人世帯になると、10万円でやりくりするのはほぼ不可能です。

特に育児中はミルク、オムツ、医療費など、思わぬ出費が増えます。

節約の対象は“固定費”に集中させ、変動費はある程度余裕を持たせましょう。

✅ 世帯人数別|平均生活費と節約ポイント(例)

| 世帯人数 | 平均月生活費(総務省調査) | 主な支出の特徴 | 節約ポイント例 |

|---|---|---|---|

| 1人暮らし | 約15.5万円 | 家賃・通信費・食費が中心 | 固定費を徹底的に削減 |

| 2人暮らし | 約25.6万円 | 家賃+食費+趣味費が増える傾向 | サブスクや保険の見直し/自炊を徹底 |

| 3人世帯(子1) | 約28万円 | 育児費用(ミルク・医療・日用品) | 育児給付金活用/ふるさと納税/中古活用 |

| 4人世帯 | 約29.3万円 | 教育・交通・日用品費が拡大 | 通信費・保険を見直し/シェア買いやまとめ買い |

※データ出典:総務省「家計調査」2024年版をもとに再構成

家族が増えるほど“支出の見える化”が重要に。

すべてを削るのではなく、優先順位を決めて削れるところから!

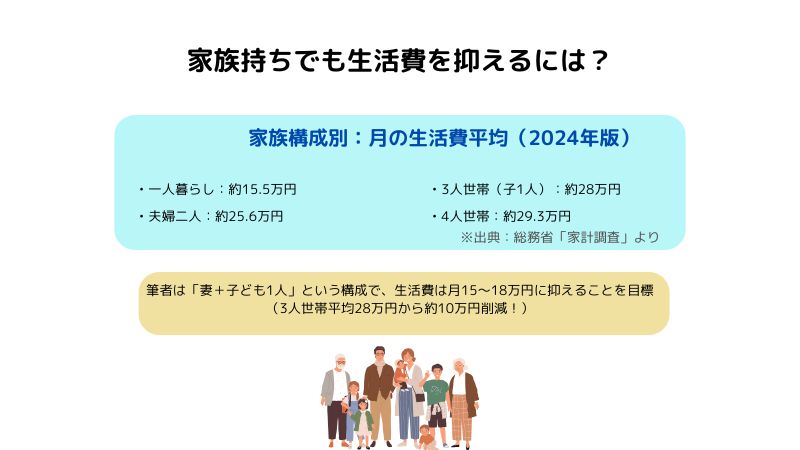

家族持ちでも生活費を抑えるには?

家族構成別:月の生活費平均(2024年版)

- 一人暮らし:約15.5万円

- 夫婦二人:約25.6万円

- 3人世帯(子1人):約28万円

- 4人世帯:約29.3万円 (※出典:総務省「家計調査」より)

筆者は「妻+子ども1人」という構成で、生活費は月15〜18万円に抑えることを目標にしています。

実際に活用している節約ポイントは以下の通り。

家族持ちの節約ポイント

- 家賃:5万円以下の物件を徹底的に探す(地方なら可能)

- 通信費:家族まとめて格安SIM&光回線のセット割

- 食費:自炊+ふるさと納税を活用し、無駄買いを防止

- 日用品:Amazon定期便やドラッグストアの特売を狙う

- 育児関連:西松屋やバースデイなど、安くて質の良いショップを活用

育児中ならではの工夫

- 医療費控除・児童手当・子育て応援クーポンを活用

- おむつ・ミルクはまとめ買い&ポイント還元のある店舗を選ぶ

- おさがり・フリマアプリ・自治体の支援サービスを活用する

生活費を抑えながら貯金を増やす方法

1. 先取り貯金で「貯める」を習慣に

収入が入ったら最初に1万円〜2万円を別口座に移す「先取り貯金」を導入するだけで、貯金残高が自然と増えていきます。

✅ 貯金方法別|特徴と続けやすさ比較(例)

| 貯金方法 | 習慣化しやすさ | 効果の出やすさ | 特徴・注意点 |

|---|---|---|---|

| ① 先取り貯金 | ◎(自動化しやすい) | ◎(確実に貯まる) | 給与後すぐ別口座に移すだけ/「残ったら貯金」より確実 |

| ② ゆとり貯金 | △(後回しになりがち) | △(不安定) | 月末に残った分だけ貯金/支出が多いとゼロになることも |

| ③ つり銭貯金 | ○(ゲーム感覚) | △(少額) | 小銭や端数だけ貯める/習慣化しやすいが大きな金額にはなりにくい |

| ④ ボーナス貯金 | ○(まとめて確保) | ○(一気に貯まる) | 年2回など大きな貯金が可能/計画的に使う意思が必要 |

| ⑤ 自動積立定期預金 | ◎(完全自動) | ◎(忘れても貯まる) | 金融機関で設定できる/気づかないうちに貯まっている |

“先に貯めて、残りで生活”を習慣化できれば、お金は自然と増えていく。

逆はなかなか続かない。

2. 家計の見直しは毎月行う

月初に「使っていい予算」を明確にし、月末に「使った実績」と比較する。

この振り返りの習慣が、家計管理を次のレベルに引き上げます。

✅ 家計管理スタイル比較表(例)

| 管理スタイル | 特徴 | メリット | デメリット・注意点 |

|---|---|---|---|

| ① 予算管理型 | 月初に使ってよい金額を決める | 計画的に使える/支出ブレが減る | 想定外の出費に弱い/予算オーバーのストレスあり |

| ② 実績記録型 | 使ったお金をひたすら記録する | 振り返りができる/習慣化しやすい | 節約意識が弱く、記録だけで満足しがち |

| ③ ハイブリッド型 | 予算+実績の両方を管理する | 振り返り&計画性◎/改善に繋げやすい | 手間がやや増えるが長期的には最強 |

“見える化”だけでは不十分。

予算を立てて、結果を比較するから“改善”が生まれる。

3. クレジットカードの見直し

使いすぎを防ぐためには、使用用途を限定したクレカを1〜2枚に絞ること。

明細確認は月に1回でOK。

「見える化」だけで無駄が減ります。

📊 クレジットカード活用法タイプ別比較表(例)

| 管理スタイル | 特徴 | 向いている人 | 注意点 |

|---|---|---|---|

| メイン1枚集中型 | 1枚に集約してポイント&明細を一括管理 | シンプル派/家計簿と連携しやすい | 還元率や特典を1社に依存 |

| 用途別使い分け型 | 食費・固定費などでカードを分けて使用 | 項目ごとの支出を見える化したい人 | 管理が複雑化しやすい/記録漏れ注意 |

| サブスク用限定カード型 | サブスクだけを登録した1枚を用意 | 無駄な支払い発見&停止に強い | サブスクが分散すると忘れがちになる |

| サブカード保有型 | メイン以外に1〜2枚だけ持つ | 出張や旅行・海外利用がある人 | 所持枚数が多いと使いすぎのリスクも増 |

クレカは“増やすより減らす”が節約の第一歩。

使う目的がハッキリしたカードだけ残す。

4. ポイ活・副業も併用

筆者はブログ・楽天ROOMを実践中。

初期は月数百円からのスタートでしたが、今では数千円〜1万円台の副収入が得られるようになりました。

ポイ活やフリマアプリも、生活費の一部を賄える立派な“収入源”です。

初心者でもできる副業アイデア10選【月1万円からスタート】はこちら

📊 副収入チャネル比較表(初心者向け副業タイプ別)

| 副業ジャンル | 初期費用 | 難易度 | 月収目安 | 向いている人 |

|---|---|---|---|---|

| 楽天ROOM | 0円 | ★★☆☆☆ | 数百〜数千円 | SNSでの発信が苦じゃない人 |

| ブログ・アフィリエイト | 数千円 | ★★★★☆ | 〜月1万以上も可 | コツコツ型/文章で伝えるのが得意な人 |

| メルカリ販売 | 0円 | ★★☆☆☆ | 数千〜1万円 | 家に不要品が多い人/フリマ慣れしてる人 |

| ポイ活(アプリ等) | 0円 | ★☆☆☆☆ | 月数百〜千円 | スキマ時間活用したい人 |

| アンケート・タスク系 | 0円 | ★★☆☆☆ | 数百〜数千円 | スマホだけで完結したい人 |

副収入は“やってみる”ことがスタート。

自分に合った方法を見つけて、毎月1万円を目指そう。

まとめ|生活費を抑えるには“ルールと習慣”がカギ

生活費10万円生活は、特別な才能がなくても“考え方”と“習慣”で実現できます。

筆者自身も、限られた収入の中で「使い方を整えること」で、精神的な余裕と小さな豊かさを手に入れました。

これから節約を意識する方は、

- 支出の把握(家計簿)

- 固定費の見直し(家賃・通信・保険)

- 無理しすぎない自炊&趣味の見直し

この3点を意識するだけで、生活は大きく変わります。

「お金がない=不幸」ではなく、 「お金をうまく使う=幸せの土台」になるような暮らし、始めてみませんか?

以上、筆者のリアルな節約生活と家計管理ノウハウをもとに、「生活費を抑えるコツ10選」を紹介しました。

この記事が、読者の皆さんの暮らしに少しでも役立てば幸いです。