「FIRE(経済的自立と早期リタイア)を目指すなら、4%ルールは避けて通れない」──最近こんな言葉をよく耳にしませんか?

SNSやYouTube、書籍などでも目にする機会が増えたFIREという考え方。

ですが、その根幹にある“4%ルール”については、名前だけが独り歩きしている印象もあります。

「聞いたことはあるけど、なんとなくしか理解していない」「自分には関係ないと思っていた」──そんな方にこそ読んでほしいのがこの記事です。

ここでは、4%ルールの背景にあるデータや考え方をひもとき、あなたの家計にどう落とし込めるのかを解説していきます。

実体験やシミュレーションも交えつつ、FIREに向けた資産運用の“地図”を一緒に描いていきましょう。

4%ルールとは?年間支出の25倍が鍵

4%ルールの原点は、1998年にアメリカ・トリニティ大学の研究チームが発表した「トリニティ・スタディ(Trinity Study)」にあります。

この研究では、過去の株式市場や債券のリターンを基に「毎年どれくらいの割合で資産を取り崩せば、30年間資産が枯渇しないか?」を検証しました。

その結論が──年利4%の取り崩しであれば、30年生き抜ける可能性が高いというものです。

つまり、FIRE後の生活費を年間支出の4%に抑えられるよう、事前に生活費の25倍の資産を準備しておく必要がある、というのがこのルールの骨子です。

【例】月20万円の生活費で必要な資産額は?

- 年間生活費:20万円×12ヶ月=240万円

- 必要資産:240万円×25=6,000万円

このように、自分の生活水準に応じてFIREに必要な資産額を逆算することができるのが、4%ルールの実用的な魅力です。

日本でも4%ルールは通用する?その前提条件とは

「アメリカのデータを日本にそのまま当てはめていいの?」と疑問に思う方も多いでしょう。

結論から言うと、日本で4%ルールを適用するには、いくつかの補足条件が必要です。

- 日本のインフレ率は比較的低めで、資産が目減りしにくい反面、利回りも低い。

- 税制の違いにより、投資の運用益に対して約20%の税金がかかる(特定口座の場合)。

- 円建てで運用する場合、日本株や債券のパフォーマンスに依存するため、ポートフォリオの工夫が求められる。

実際、私も楽天証券で全世界株式や米国株式に分散投資することで、日本市場のみに依存しない形をとっています。

4%ルールに基づいたFIRE資産シミュレーション

以下の表に、月ごとの生活費からFIRE達成に必要な資産を算出したシミュレーションを掲載します。

| 月の生活費 | 年間支出 | 必要なFIRE資産(25倍) |

|---|---|---|

| 15万円 | 180万円 | 4,500万円 |

| 20万円 | 240万円 | 6,000万円 |

| 25万円 | 300万円 | 7,500万円 |

| 30万円 | 360万円 | 9,000万円 |

| 35万円 | 420万円 | 10,500万円 |

もちろん、生活費が高ければ高いほど必要資産額も大きくなります。逆に、生活をミニマムにすることでFIREの難易度は下がります。

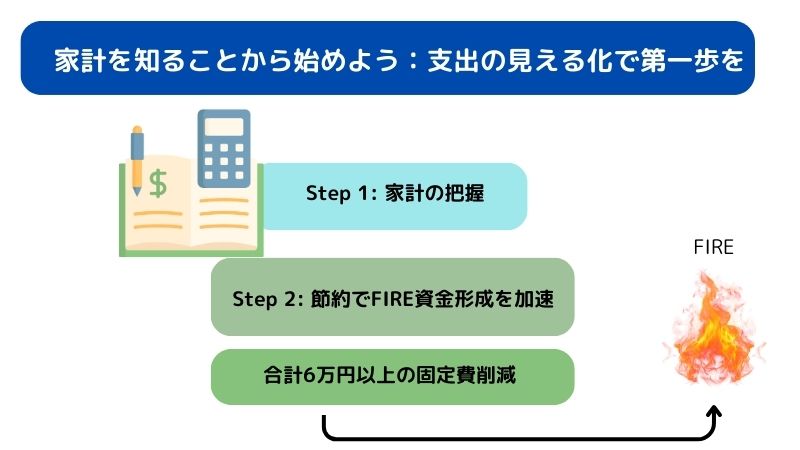

家計を知ることから始めよう:支出の見える化で第一歩を

FIREを目指すうえで最初にすべきことは、自分の生活費を把握することです。

私自身、「マネーフォワードME」という家計簿アプリを使い、収支の可視化をしています。

利用して驚いたのは、「思っていたより無駄遣いが多かった」という事実。

特に使っていないサブスクや、使途不明金が家計に大きな影響を与えていました。

節約で加速するFIRE資金形成

- 通信費を格安SIMに変更 → 年間3万円削減

- 不要なサブスクの解約 → 年間2万円削減

- 電気・ガスの見直し → 年間1万円削減

これだけでも合計6万円以上の固定費削減に。

これを投資に回せば、将来的に大きな差が生まれます。

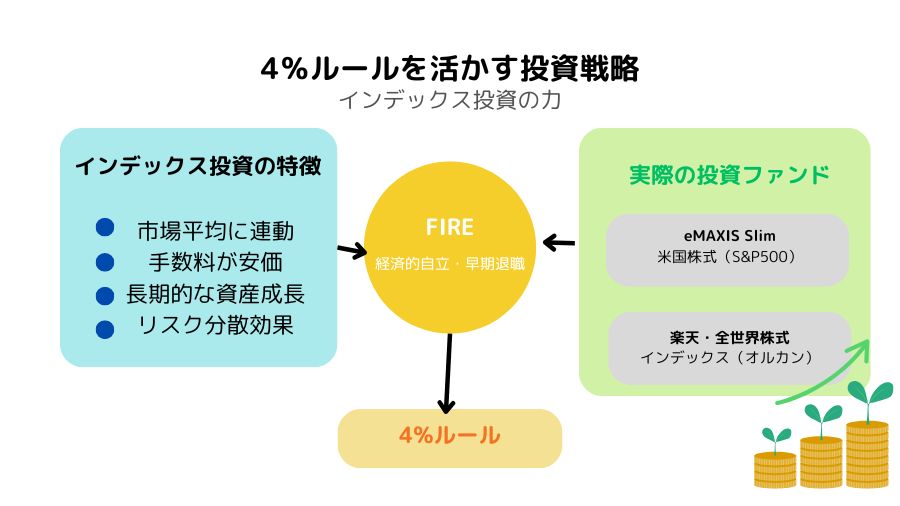

4%ルールを活かす投資戦略|インデックス投資の力

FIRE達成において「どうやって資産を貯めるか?」は超重要です。

私自身が取り組んでいるのは、インデックス投資。

なぜインデックス投資が選ばれるのか?

- 市場平均に連動し、手数料も安価。

- 時間とともに資産が成長しやすい。

- 個別株と違い、リスク分散が効いている。

私が実際に積立投資しているのは、以下のファンド:

- eMAXIS Slim 米国株式(S&P500)

- 楽天・全世界株式インデックス・ファンド(通称:オルカン)

つみたてNISA&iDeCoをW活用!賢く節税しながら運用

つみたてNISAは、年間120万円までの運用益が非課税になる制度。初心者に特におすすめです。

さらにiDeCo(個人型確定拠出年金)を組み合わせれば、掛金が全額所得控除になり、節税効果も抜群です。

ライフステージ別のおすすめ運用:

- 独身時代:つみたてNISAから始めて資産運用に慣れる

- 子育て期:iDeCoで将来の年金対策+節税を狙う

- 収入減時:最低限の積立でも継続が大切(私も育休中に継続)

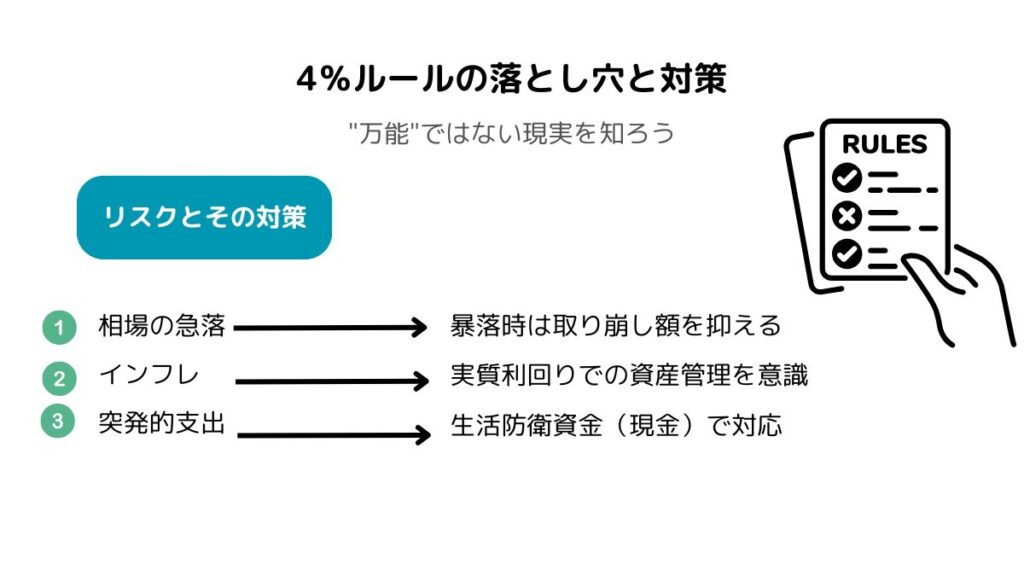

4%ルールの落とし穴と対策“万能”ではない現実を知ろう

4%ルールには注意点もあります。以下のリスクに備えることが重要です

リスクとその対策

- 相場の急落 → 暴落時は取り崩し額を抑える

- インフレ → 実質利回りでの資産管理を意識

- 突発的支出 → 生活防衛資金(現金)で対応

また、FIRE後の生活にはこんな“想定外”も。

FIRE後のリアル

- 社会とのつながりが希薄になる

- 時間の使い方が難しい

- 医療や年金制度の理解が必要

このため、「セミリタイア」や「サイドFIRE」での働き方を選ぶ人も増えています。

よくある勘違いとQ&A

- Q:FIREってもう働かなくていいんですか?

- A:働かない選択も可能ですが、“働く自由”を持てることがFIREの本質です。

- Q:貯金だけでもFIREできますか?

- A:インフレや税金で価値が目減りするため、投資は不可欠です。

- Q:4%取り崩せば絶対安心?

- A:過去のデータ上の理論です。柔軟な支出調整や分散投資が重要です。

まとめ:FIREの計算式を、あなたの人生に落とし込もう

FIREは「夢物語」ではありません。

計算と行動で、誰にでも実現可能なライフスタイルです。

ぜひ、今日から次の3ステップを始めてください。

- 家計簿アプリで生活費を把握する

- つみたてNISAやiDeCoを活用して資産運用を始める

- 副業やポイント活用でプチ収入を増やす

一歩ずつでも、歩みを止めなければ確実に未来は変わります。

FIREは「計算できる未来」。今日から、あなたも“自分の未来”をデザインしていきましょう。

初心者でもできる副業アイデア10選【月1万円からスタート】はこちら